NEWS

彭博宏观策略师西蒙·怀特(Simon White)撰文表示,由于金融领域的压力导致银行信贷收缩,预计美联储本周将加息25个基点并且这可能是一段时间内的最后一次加息。

美联储去年快速加息引发的银行业危机似乎将导致美国各银行的资产负债表收缩,因为更严格的监管迫使地区性银行收紧放贷。

这将足以说服美联储放弃目前的政策立场,并祭出“大杀招”——提前结束加息并缩减QT(量化紧缩),因为信贷环境收紧与就业市场疲软将同时出现。

尽管美联储推出了新的流动性工具BTFP来为银行业纾困,但预期中的紧缩仍将到来,因为并非所有的储备都是一样的。

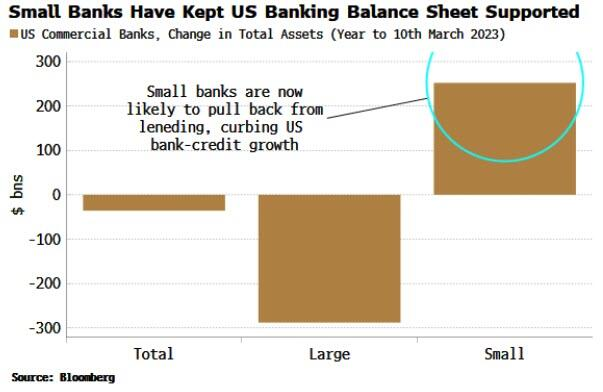

美国经济近期的弹性,是由美国各银行的总资产负债表几乎没有收缩这一事实推动的。但这一趋势掩盖了一个现实,即过去一年,尽管小银行的资产仍在继续增长,但大银行的资产却在下降。

小型和大型银行都在继续放贷,但大型银行的放贷活动总体上已被抵消,因为它们也在通过出售美债和机构债券来降低久期风险。非银行买家一直在购买这些证券,这意味着银行体系中持有的存款总额已经下降。一般来说,存款下降将会对经济构成逆风。

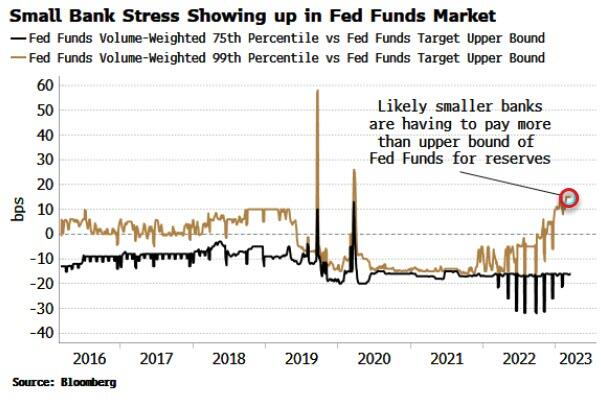

小型银行正面临压力,而且很可能会持续下去,因为它们在房地产贷款方面存在敞口,尤其是商业地产贷款。因为几乎可以肯定的是,处境更糟糕的小银行将会支付比联邦基金利率上限高出15个基点的利率来借入准备金。

BTFP工具的帮助有限,因为小银行无法转移到美联储资产负债表上的资产比例更高。联邦存款保险公司(FDIC)或许暂时缓解了银行挤兑的风险,但小银行的流动性问题意味着它们将面临进一步的动荡。这场危机或许暂时平息,但还会持续下去。

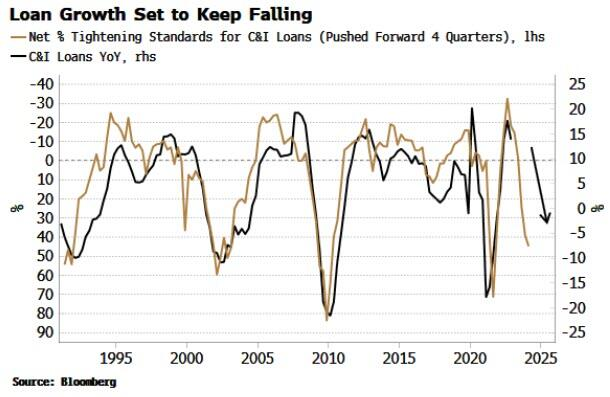

因此,小银行可能会大幅收紧放贷。大型银行也是如此。从下图可以看出,越来越多的银行正在收紧贷款标准,这将导致贷款减少。

即使规模较大的银行正填补信贷缺口,它们也可能继续消除久期风险,就像它们在利率上升时通常做的那样,这意味着它们发放的任何贷款对经济势头的影响都可能较小。

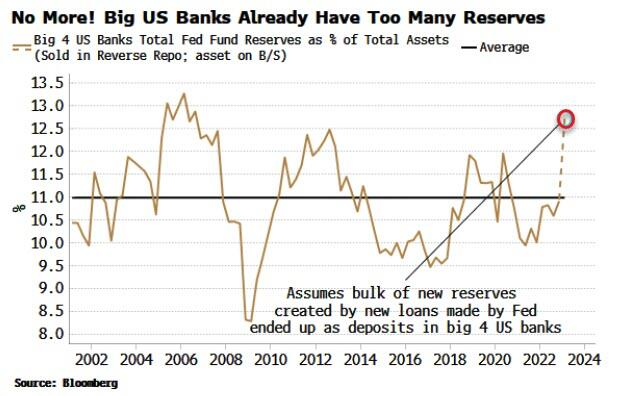

最重要的问题是,存款现在将从小型地区性银行转移到大型银行,而这些银行的存款已经饱和。

美国规模较大的银行,尤其是四大银行,近年来一直在拒绝存款。在疫情期间暂时停止后,央行准备金再次被征收3%的资本费用。

大银行储备过剩,这就是它们将存款利率保持在如此低水平的原因。这也是这次危机与2008年不同的原因,因为当时没有人愿意放贷,而如今最大的参与者不需要借钱。尽管发生了雷曼兄弟以来最大的银行危机,但LIBOR-OIS的利差仍低于10个基点。

注:LIBOR-OIS利差代表了出借资金无法归还的违约风险。息差扩大暗示银行不愿出借资金,被视为全球银行体系信贷压力上升的表现。

如果大银行在SVB破产前都不想要存款,那么现在也不太可能想要了。实际上,如果上周新增的大部分储备最终流入美国四大银行,它们的储备-资产比率将达到近20年来的最高水平。

大银行将会提高存款利率,但只是缓慢而勉强的。他们还会礼貌地让新储户看向收益率更高的货币市场基金(MMF)。而这些都是没有保险的,但收益率的上升是显著的,而且别忘了,美国政府在2008年也认购了MMF。

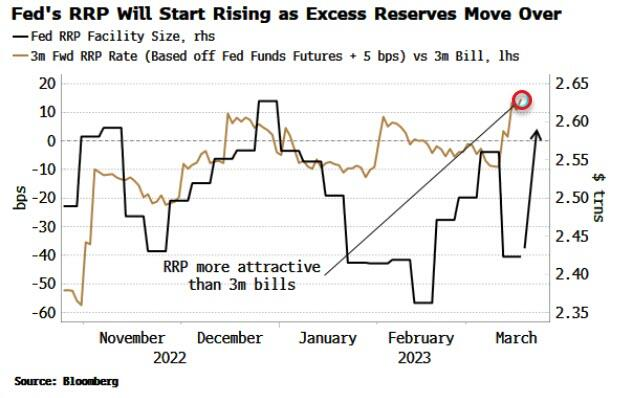

因此,MMF可能是小银行存款外逃的最终受益者。随着美债收益率回落至美联储的逆回购(RRP)利率之下,大量存款可能最终流入RRP工具。

银行危机还将对QT计划增压,因为BTFP并没有解决准备金的分配问题,而只可能有助于将准备金引导到RRP工具里去。

银行信贷只是硬币的一面,另一面则是企业和私人信贷。目前整个经济体的信贷都在收紧。这意味着金融状况正大幅收紧,衰退风险大幅上升,而通胀压力(暂时)应该会缓解。最终,美联储将得到它想要的结果,但可能不是以它希望的方式。